Lakáshitel összehasonlítás 2017 – Kalkulátor – ezek a különbségek!

A kamatok történelmi mélyponton vannak, talán még soha nem adódott jobb lehetőség a hitelfelvételre. De olyan időszak következik, amikor megéri inkább a biztonságot választani.

Az alacsony kamatok hatását mindenki a saját bőrén érezheti, bár nyilvánvalóan megoszlik az emberek véleménye arról, hogy ez átok-e vagy áldás. A megtakarítók feltétlenül bosszankodnak, hiszen a pénzüket egyre kedvezőtlenebb feltételekkel tudják csak gyarapítani, a lakáshitelben gondolkodók viszont most érezhetik igazán nyeregben magukat.

Az elmúlt években ugyanis mind jobban csökkentek a lakáshitel kamatok, így manapság már átlagosan 5,57 százalékon állnak. Az átlagos kamattól való eltérés azonban még mindig nagy lehet, attól függően, hogy melyik banknál, illetve milyen kamatperiódusra veszi fel a hitelt, és persze milyen egyediek a körülményei.

Amikor lakáshitelek után nézelődik, az egyik legfontosabb tényező annak kamatperiódusa. Ez alapvetően azt mutatja meg, hogy az elkért kamatot a bank milyen gyakran változtathatja. Azt sem árt tudni, hogy a teljes hitelkamat a BUBOR-ból (budapesti bankközi forint kamatlábtól) és a kamatfelárból tevődik össze. A jegybanki alapkamat mozgását jól követő BUBOR szintje nagymértékben meghatározza a fizetendő kamat mértékét, így ha az nő, a törlesztő is emelkedni fog. Bár a kamatfelár is változhat, annak értékét azonban a bank csak szigorú feltételek mellett módosíthatja.

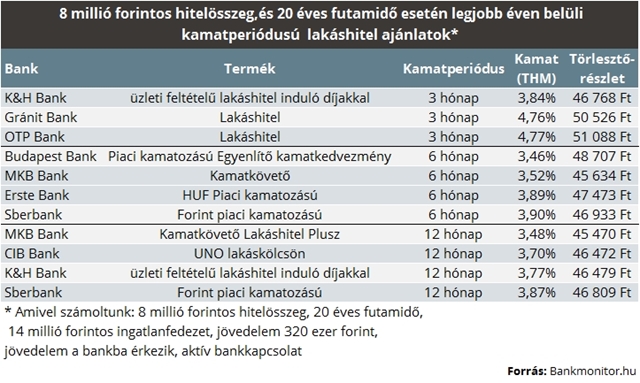

Összehasonlításunkban a Bankmonitor lakáshitel kalkulátorával dolgoztunk. Egy 8 milliós, 20 éves futamidejű hitelt vettünk alapul, és mindig a legkedvezőbb ajánlatokat vetettük össze.

A rövid kamatperiódusú lakáshiteleknél igen vonzó kamatokkal találkozhat az ember, egyes hiteleket már bőven 4 százalék mellett el lehet vinni, az eltérés viszont számottevő is lehet bankonként.

A 3 hónapos kamatváltozású hitelekhez igen alacsony, 3,8 százalékos THM tartozik például a K&H Banknál, a törlesztője pedig havi közel 47 ezer forint lenne. A 6 hónapos kamatperiódusú hiteleknél viszont jelenleg a Budapest Bank tűnik nyerőnek: 3,46 százalékos THM-mel és 49 ezer forintos havi törlesztővel. Az 1 éves átárazódású hiteleknél az MKB Bank kínál 3,48 százalékos THM-et, ami havi 45 ezer forintos törlesztővel párosul.

Érdemes a hosszan fixált hitelt választani

A rövid kamatperiódusú hitelek már nagyon alacsony THM mellett is elérhetőek, de a kamatok emelkedésével a törlesztő drágulását is borítékolni lehet.

Még csak elképzelésünk sincs arról, hogy mi történhet egy 20 éves futamidejű hitel élete során, de a tapasztalatok szerint nem mindig az olcsóbb megoldás a nyerő.

Ám a kamatkockázat ellen sem kell fegyver nélkül maradni, ugyanis a hosszan fixált hitelek pontosan az ilyen kellemetlen meglepetések kiküszöbölésére szolgálnak. Első blikkre az olcsó rövid kamatperiódusú lakáshitelekhez képest ugyan rosszabbul jár a hosszú fixálással, összességében mégis sokat nyerhet ezzel a választással.

Jelenleg a K&H Bank kínál olyan 3 évre fixált hitelt, amit már 4,36 százalékos THM mellett is el lehet vinni, havi 49 ezer forintos törlesztővel. Ha 5 évre öntené betonba a fizetendő kamat mértékét, akkor a Budapest Bank ajánlata 4,76 százalékos THM-mel és 55 ezer forintos törlesztővel érhető el. A 10 éves változású kamattal bíró lakáshiteleknél is a Budapest Bank viszi prímet, viszont ha 10 év fölött fixálná a kamatot, akkor már az UniCredit jöhetne inkább szóba.

Az 1 éves és a 3 éves vezető ajánlatok havi törlesztőjében a különbség mindössze 2300 forint,

ez a biztonságosabb hitel árának fogható fel. Még a pillanatnyilag legkedvezőbb 5 éves kamatperiódusú lakáshitelért is csak 6 ezer forinttal kell többet fizetni a 3 évesekhez képest.

Aki pedig semekkora rizikót nem szeretne vállalni hitel futamideje alatt, vélhetően még az UniCredit 20 éves megoldása is megéri a magasabb törlesztő-részlet ellenére.