Adóvisszatérítés 2022! Adóvisszatérítés-kalkulátor 2022, adóvisszatérítés feltételei 2022:

Adóvisszatérítés-kalkulátor 2022

Fontos részletekre derült fény

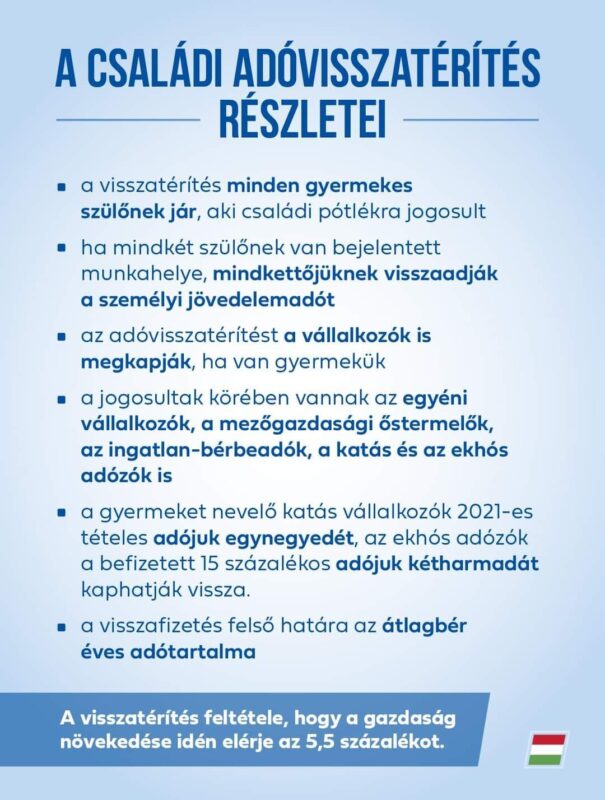

A kormány a napokban döntött a gyermeket nevelő családok idén befizetett személyi jövedelemadójának jövőre tervezett visszatérítés részleteiről. Ezeket Orbán Viktor hétfői parlamenti felszólalásából és Varga Mihály péntek reggeli videójából ismerte meg most a széles közvélemény:

A visszatérítés feltételeként megállapított 5,5%-os GDP-növekedést 2021-ben messze felül fogja múlni Magyarország, akár 7-7,5% is lehet az ütem.

-

- 2022. február 15-ig téríti vissza a kormány az idén befizetett szja-t a gyermeket nevelő családoknak.

- A visszatérítés felső határa a 2021-es átlagbér lesz, vagyis számítások szerint a felső határ 800 ezer forint lesz egy főre vetítve.

- Az intézkedés 1,9 millió embert érint és 600 milliárd forintba kerül.

- Új érintettek lesznek a vállalkozók: a KATA szerint adózók az átalányadó egynegyedét kapják vissza, míg az ekhos adózók a befizetett 15%-os adójuk kétharmadát kaphatják vissza.

- A mezőgazdasági őstermelőknek is visszajár a befizetett szja.

- Új elem, hogy az ingatlan bérbeadás után, családok által fizetett szja is visszajár.

- A visszatérítés minden olyan gyermekes szülőnek jár, aki családi pótlékra jogosult. (Ezzel az a kérdés is tisztázódik, hogy az elvált szülők, akik megosztva nevelik a gyereküket, mindketten jogosultak lehetnek visszatérítésre. És nem kell házastársnak lenni a visszatérítés jogosultságához.)

- Ha a családnak mindkét szülőnek van bejelentett munkahelye, mindketten visszakapják.

- Az már korábban ismert volt, hogy mindenki a ténylegesen befizetett szja összegét kapja vissza, vagyis a családi adókedvezménnyel csökkentett szja érkezhet vissza a családoknak.

- A családi pótlékosok lesznek jogosultak rá

Honnan tudja az állam a pontos szja-adatokat a 2021-es évről?

A NAV tartani fogja a számára megjelölt határidőt, a hatóság készül arra, hogy februárban minden érintett megkapja az őt megillető szja-visszatérítést – jelezte a napokban a pénzügyminiszter.

Fajcsák Gábor ennek kapcsán úgy fogalmazott megkeresésünkre, hogy „az ígéretet az állami adóhatóság és a KSH bevonásával lehet teljesíteni”. Egyrészt az állami adóhatóságnál lesznek meg a szja visszatérítéshez szükséges információk, másrészt KSH-nál állnak majd rendelkezésre a bruttó átlagkeresetre vonatkozó adatok”. Azt is hozzátette az adószakértő, hogy „elvileg a február 15-i határidő reális lehet a visszatérítés teljesítéséhez, de csak abban az esetben, ha a kifizetőktől minden adat beérkezik az állami adóhatósághoz és az adatszolgáltatások helyesek”.

Problémát jelenthet a hiányos vagy helytelen adatszolgáltatásokon túl még az egyes adókedvezmények alkalmazása,

ami számtalan eltérő helyzetet eredményezhet a magánszemélyeknél, azonban a pontos szabályok hiányában ez a kockázat egyelőre nem azonosítható, sok függ majd a jogszabály szövegétől” – fejtette ki Fajcsák Gábor, rámutatva a még megjelenés előtt álló törvényszöveg fontosságára.

Adóvisszatérítés 2022

Emlékezetes, augusztus 6-án jelent meg egy rendelet „a nemzetgazdaság stabilitásának fenntartása érdekében a személyijövedelemadó-bevallási tervezet összeállításához és a hatékony ellenőrzéshez szükséges adatokról” címmel, aminek az a célja, hogy a Nemzeti Adó- és Vámhivatal gyorsabban és automatikusan hozzájusson bizonyos adatokhoz az szja-bevallások összeállítása érdekében. A döntés értelmében az államkincstárnak kell havonta adatot szolgáltatnia, a tárgyhónapot követő hónap 5. napjáig, azoknak a magánszemélyeknek az adatairól, akiknek a tárgyhónapban családi pótlékot folyósított.

Több embert érinthet, mint eredetileg tervezték

Eredetileg a kormány azt jelezte, hogy a visszatérítés 1,5 millió embert érinthet, ez mostanra 1,9 millió érintettre bővült. Fajcsák Gábor szerint valószínűleg a több mint 400 ezer KATA szerint adózó lehet a növekedés oka vagy pontosabban felmérték a gyereket nevelő munkavállalók számának.

Van, amikor nem lesz adata az államnak a dolgozó adóbefizetéséről?

A szakember egy külön esetkört is fontosnak tartott kiemelni. „Ha valaki (legyen az magyar vagy külföldi állampolgár) külföldi munkáltató számára végez munkát Magyarország területéről, akkor Magyarországon kell szja-t fizetni, de a pontos szja kötelezettségről nem fog információval rendelkezni az adóhatóság” – emelte ki. Ugyanis külföldi munkáltatók esetében nincs megfelelő adatszolgáltatás a NAV felé a személyi jövedelemadóról. Ebben az esetben a magánszemélyek adóelőleget fizetnek negyedévente, majd évente szja bevallást adnak be és ekkor értesül a NAV a pontos adatokról. Róluk nem lesznek pontos adatai a NAV-nak – hívta fel a figyelmet Fajcsák Gábor, aki javaslatot is megfogalmazott válaszában.

Úgy vélekedett, hogy „az említett lehetséges problémák miatt megfontolandó valamilyen külön előzetes jelentési vagy értesítési lehetőség beépítése a szabályok közé, amivel az adóhatóság felé jelzést küldhetnének azok a magánszemélyek, akiknél valamilyen egyedi eset merül fel”. „Ez természetesen növeli az adminisztrációt, de ha valamilyen okból valaki nem megfelelő visszatérítést kap, akkor utólag úgyis jelentkezne az adóhatóságnál, ami ugyanazt az adminisztrációt eredményezné, csak az előzetes jelzéssel megelőzhető lenne sok felesleges kellemetlenség” – részletezte az adóvisszatérítés 2022 feltételeit.

Az Ekho szerint adózók is örülhetnek, de kik ők?

„Az Ekho szerinti adózók döntően a művészet (alkotóművész, előadóművész), a kultúra, a sajtó és a sport területén foglalkoztatottak. A számukról nincsenek információink” – fejtette ki az adótanácsadó. Az Ekho szerint adózók az általuk befizetett adó szja-részét kaphatják vissza, ami a 15 százalékos adómértékből 9,5 százalékos rész, tehát a befizetett adó csaknem kétharmadát érintheti az adókedvezmény. Azt fontos kiemelni az üzletágvezető szerint, hogy az Ekho szerint adózók a minimálbér összegéig az általános szabályok szerint teljesítik az adókötelezettséget, azaz normál 15 százalék mértékű szja-t fizetnek, amiből feltehetően ugyanúgy igénybevehető lesz majd az adókedvezmény, ezért náluk várhatóan összetettebb lesz a számítási módszer.

A KATA szerint adózóknak is visszajár a befizetett összeg egy része – Hogyan?

Friss bejelentés, hogy a KATA szerint adózók a befizetett átalányadó negyedét kaphatják vissza.

Az RSM szakértője ennek kapcsán azt emelte ki, hogy a KATA szerint adózók száma valamivel meghaladja a 400 ezret, de arról nincs pontos kimutatás, hogy mennyien nevelnek közülük gyermeket. Főállású katások esetében éves szinten a fizetett adó összegétől függően (havi 50 ezer forint vagy 75 ezer forint) 150 ezer vagy 225 ezer forintos összeget jelenthet a visszatérítés.

Arra a felvetésünkre, hogy miért igazságos és logikus kifizetni a kisvállalkozóknak is ezt az adóösszeget, Fajcsák Gábor kifejtette: az egyéni vállalkozók és mezőgazdasági őstermelők adózása eleve az szja törvény hatálya alá tartozik, míg az EKHO és KATA szerint adózók jellemzően a munkaviszonyhoz hasonlatos jogviszonyban vagy önfoglalkoztatóként, mint magánszemélyek végeznek tevékenységet, sőt, az Ekho alkalmazása még munkaviszonyban is lehetséges. Ráadásul mindkét adónem magába foglalja az szja-t is, ezért

álláspontom szerint egyértelműen helyes az a megközelítés, hogy őket is bevonták az adókedvezménnyel érintett körbe

– hangoztatta.

A prémiumok, jutalmak adóztatása

Arra a kérdésünkre, hogy mi történik a munkavállalóknak 2021-ben kifizetett prémiumokkal, Fajcsák Gábor kifejtette: az ezek után befizetett szja is visszajárhat a dolgozóknak, de csak akkor, ha 2021. január 10. után kapta meg a 2020-as évre járó összeget, vagy a 2021-es év után fizetett prémiumot még 2022. január 10-ig jóváírják a számláján. Vagyis jelen értelmezés szerint például a 2021. január 11-én (vagy azt követően) a 2020-ra tekintettel kapott prémium már 2021-ben adózik, így tehát a mostani visszatérítés alapjába be kellene számítson.

Igazságossági szempontok

„Az igazságosság oldaláról közelítve inkább az adóvisszatérítés megállapított mértéke lehet érdekes kérdés, bár részletszabályok nélkül nehéz előzetesen értékelni a megállapított visszatérítések mértékét” – fogalmazott az RSM adótanácsadója. „Varga Mihály mai bejelentése alapján arra lehet következtetni, hogy az Ekho szerint adózók ugyanakkora összegig – várhatóan személyenként 800 ezer forint – vehetik majd igénybe az adókedvezményt. Ki kell emelni, hogy a normál foglalkoztatáshoz képest jóval kedvezőbb adóterhelést jelent ez az adónem, viszont a biztosított ellátások tekintetében kevesebbet nyújt, például nem járnak utána olyan pénzbeli egészségbiztosítási ellátások, mint a gyed vagy a táppénz. Ezen specialitások miatt az előnyök és hátrányok figyelembe vételével kellene a normál munkabért keresőkhöz képest arányosan meghatározni az Ekho szerint adózóknak járó maximális adóvisszatérítés mértékét” – tanácsolta a szakember, aki azt is hozzáfűzte, hogy ugyanez a KATA szerint adózóknál kicsit másképp néz ki.

„A KATA esetében vélhetően a normál munkaviszonyból származó jövedelem adókötelezettségeinek és az arra járó biztosítotti ellátások valamint a KATA után járó biztosítotti ellátások alapjának különbségéhez igazították az adóvisszatérítés mértékét. Ez azonban nem feltétlenül igazságos” – vélekedett Fajcsák Gábor. A fix összegű adókötelezettség miatt a KATA valójában egy degresszív effektív adókulccsal rendelkező adónem, azaz minél többet keres valaki, annál kisebb az adó mértéke. Ennek a tulajdonságának köszönhetően a bejelentett szabály – a KATA negyede kerül visszatérítésre minden KATA szerint adózónak – eltérő mértékű kedvezményt jelent az eltérő jövedelmet szerző KATA-sok számára.

Hogy jön ki a matek?

A törvényszöveg pontos részleteire még várni kell, azonban arra vonatkozóan becsléseket már lehet adni, hogy mekkora összeg járhat vissza az érintetteknek.

Az évi körülbelül 800 ezer forintos keret (ami úgy adódik, hogy a bruttó átlagkereset szja-tartalmát felszorozzuk tizenkettővel, júniusban ez a bruttó átlagbér 436.300 forint volt, amivel az szja-visszatérítés felső határa 785 ezer forint lenne) azt jelenti, hogy a maximális összeget az tudja majd igénybe venni, aki havonta legalább 67 ezer forintos jövedelemadót fizet a családi kedvezmény levonása után.

Vagyis aki érvényesíti a családi kedvezményt, annak

- egy gyermek esetén legalább 77 ezer forintos,

- két gyermek esetén 107 ezer forintos,

- három gyermek esetén pedig 166 ezer forintos szja-kötelezettségnek kell lennie.

Ezekből levonva az egy gyermek után járó 10 ezer, a két gyermek után járó 40 ezer és a három gyermek után járó 99 ezer forintot jön ki a fenti 67 ezer forintos ténylegesen befizetendő adó.

EZ AZT JELENTI, HOGY AKI EGYEDÜL ÉRVÉNYESÍTI A CSALÁDI KEDVEZMÉNYT, AZ EGY GYERMEK ESETÉN BRUTTÓ 513 EZER FORINTOS, KÉT GYERMEK ESETÉN BRUTTÓ 713 EZER FORINTOS, MÍG HÁROM GYERMEK ESETÉBEN BRUTTÓ 1,1 MILLIÓ FORINTOS BÉR ESETÉN ÉRVÉNYESÍTHETI A MAXIMÁLIS, 800 EZER FORINTOS VISSZATÉRÍTÉST.

A dolog annyiban bonyolultabb, hogy sokszor két kereső van a családban, akik mindketten jogosultak lehetnek a maximum 800 ezer forintos visszatérítésre, ha van annyi személyi jövedelemadójuk.

Az biztos, hogy a legnagyobb nyertesei az intézkedésnek azok a családok lehetnek, ahol már mindkét szülő dolgozik, ők együtt akár 1,6 millió forintot is visszakaphatnak. Ez pedig jellemzően az iskoláskorú gyermekek szüleit jelenti, a kisebbeknél sokszor az egyik szülő még otthon van, hároméves korig például gyesen, amely után nem tudja érvényesíteni sem a családi kedvezményt, sem az adóvisszatérítést.